Dai minimi del 2009 i mercati americani, a seguire tutti gli altri chi con più forza relativa chi con meno, sono saliti in maniera praticamente ininterrotta fatto salvo per qualche breve ritracciamento.

La forza di questo rialzo non ci sorprende in quanto come abbiamo scritto già dall’anno 2009, in quel frangente temporale è iniziato un forte ciclo rialzista trentennale.

Perchè Wall Street ha questa forza che sembra inarrestabile?

In base alle statistiche degli ultimi 130 anni sugli Indici americani come pubblicato nei nostri Ebooks:

Il periodo 2008/2009 doveva rappresentare un bottom di un Ciclo trentennale, e quindi quei livelli di minimo toccati in quel periodo non dovrebbero essere più ritoccati per molti anni, o forse mai più.

Da quei minimi dovrebbe essere partito un potente ciclo rialzista.

Infatti, assumendo un ciclo a 30 anni e partendo dal 1798 è possibile costruire la seguente sequenza: 1798, 1828, 1858, 1888, 1918, 1948, 1978 e 2008/2009, a cui seguirà 2038/2039.

Cosa hanno in comune tutti questi anni?

In questi anni si è sempre formato un minimo del mercato che non è stato violato per lunghi periodi o addirittura mai.

Andiamo ad analizzare caso per caso.

Anno 1798: il mercato ha formato un bottom che non è stato più toccato;

Anno 1828: il mercato ha formato un bottom che è stato toccato solo 11 anni più tardi;

Anno 1858: il mercato ha formato un bottom che non è stato più toccato;

Anno 1888: il mercato ha formato un minimo violato solo 5 anni più tardi, ma solo per 1 anno. Poi non è stato più toccato;

Anno 1918: il mercato ha formato un bottom che è stato violato solo 11 anni più tardi durante il crash del 1929;

Anno 1948: il mercato forma un minimo violato per una sola settimana nel giugno del 1949 e mai più toccato. Va notato che dopo il 1949 è iniziato un mercato toro durato fino all’inizio degli anni settanta;

Anno 1978: il mercato forma un minimo violato per una sola settimana nel marzo del 1980 e mai più toccato. Va notato che dopo il 1980 è iniziato un mercato toro durato fino al 2000.

Questo ciclo rialzista dovrebbe trovare stop temporaneo come da Figura 1 fra gli inizi di agosto 2017 ed il marzo 2018.

Figura 1 Linea rossa Frattale previsionale mercati americani anno 2017

Negli ultimi mesi su queste pagine più volte abbiamo evidenziato che molti elementi predittivi lasciano pensare ad un imminente crash dei mercati.

Quali sono questi elementi predittivi?

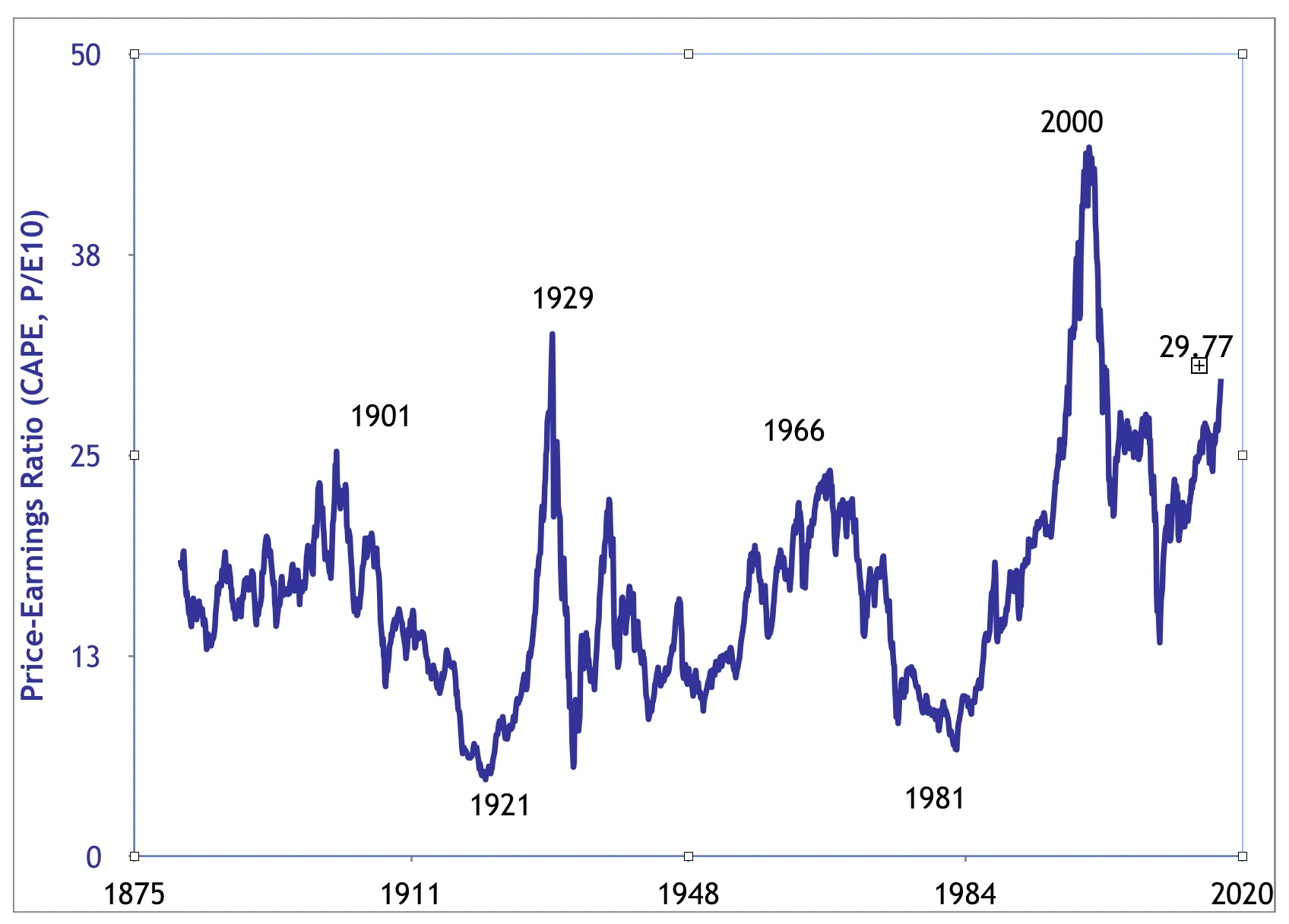

Il P/E ratio di Shiller

Il tradizionale parametro P/E esprime il rapporto tra quotazioni di un titolo o di un indice e utile per azione del singolo titolo o utile medio delle società rappresentate nel paniere dell’indice.

Il rapporto P/E è il prezzo di mercato per azione diviso il dividendo annuale per azione. Ad esempio, se un titolo è scambiato a 15 per azione e l’azienda ha un guadagno annuale di 1 per azione, il titolo ha un rapporto P/E di 15. Se avete acquistato un’azione per 15, nel corso dei prossimi 15 anni si ottengono i soldi indietro i soldi investiti e ancora si possiede il titolo.

Nel caso del P/E di Shiller l’utile è rappresentato non dai risultati relativi all’ultimo bilancio, ma dalla media degli utili a 10 anni.

La media storica del P/E è intorno a 16.7, sebbene le sue oscillazioni siano molto ampie.

Il P/E storico sui mercati americani è mostrato nel grafico seguente.

Notiamo subito come questo indicatore non è infallibile (i.e. non può essere usato come strumento di trading), ma valori troppo elevati devono mettere in guardia da possibili tracolli dei mercati.

Attualmente il P/E quota in area 29.8 con una sopravvalutazione rispetto alla media storica di circa l’80%. Da notare come tali valori del P/E sono stati raggiunti solo nel 1929 e nel 2000.

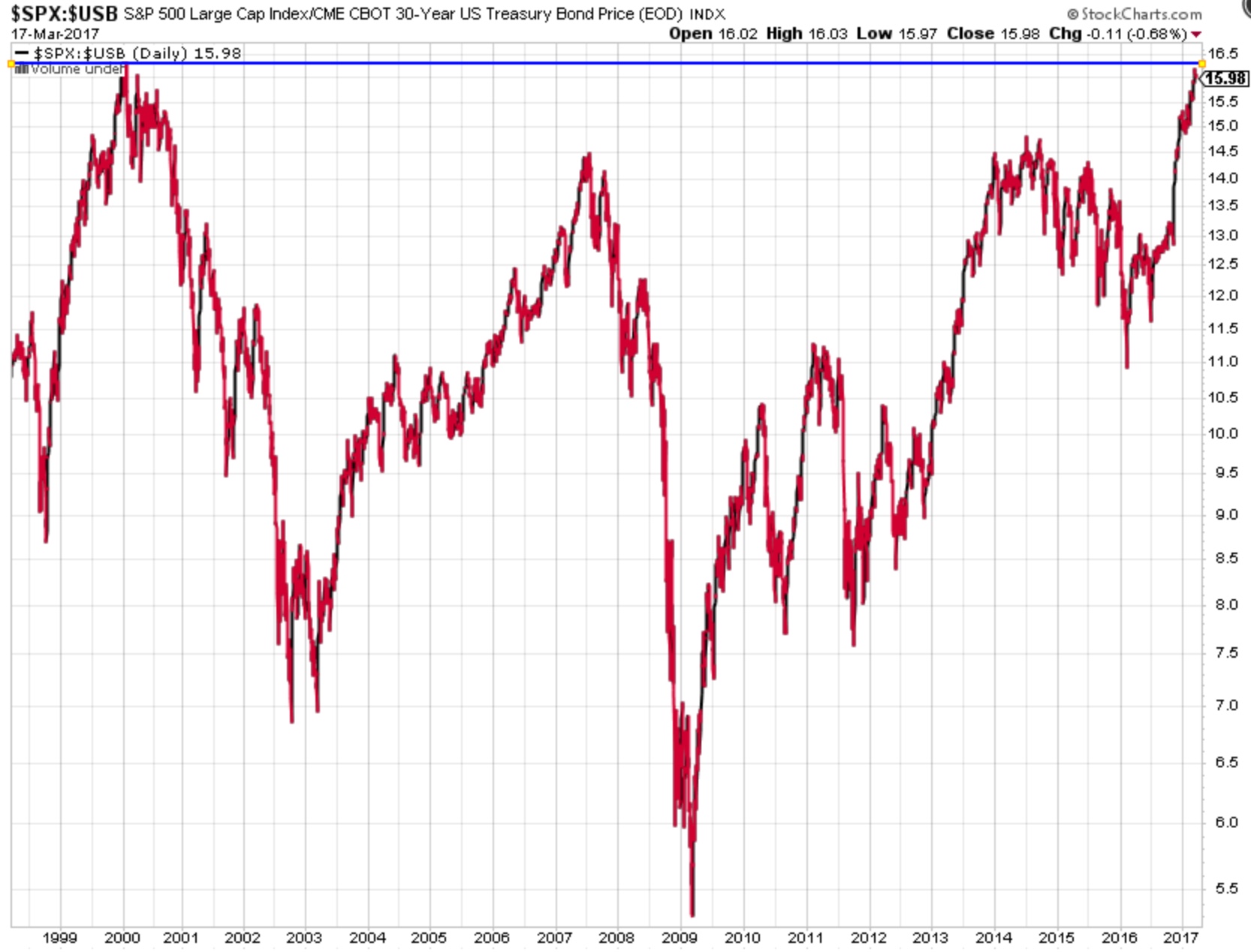

Rapporto tra la quotazione del S&P500 e i Treasury Bonds

Un’interessante variabile che può essere utilizzata per capire lo stato di salute del mercato è il rapporto tra la quotazione dell’S&P500 e quella dei buoni trentennali del tesoro americano.

Dal grafico seguente si vede come allo stato attuale siamo su livelli mai raggiunti dai massimi del 2000. E’ altresì interessante notare come valori molto elevati di questo rapporto erano stati raggiunti prima del tracollo del 2009 e del repentino rintracciamento del 2015.

Il Goldman Sachs Financial Condition Index (GSFCI)

Come dice il nome, il GSFCI esprime lo stato di salute del settore finanziario americano.

Storicamente questo indice e l’S&P500 vanno a braccetto con piccole oscillazioni.

Dopo le elezioni americane, però, si è verificata una situazione nuova. I due indici, infatti, hanno preso strade divergenti: l’S&P500 (espressione delle attese) ha accelerato al rialzo; il GSFCI (espressione della realtà) ha dapprima ritracciato e successivamente ripreso la strada del rialzo.

Tuttavia la forbice tra i due indici è rimasta molto ampia e a questo punto ci sono due scenario davanti a noi:

- il GSFCI accelerare al rialzo a seguito di un fortissimo miglioramento della “realtà”;

- l’S&P500 inizia una fase ribassista che lo riporterà a contatto con il GSFCI.

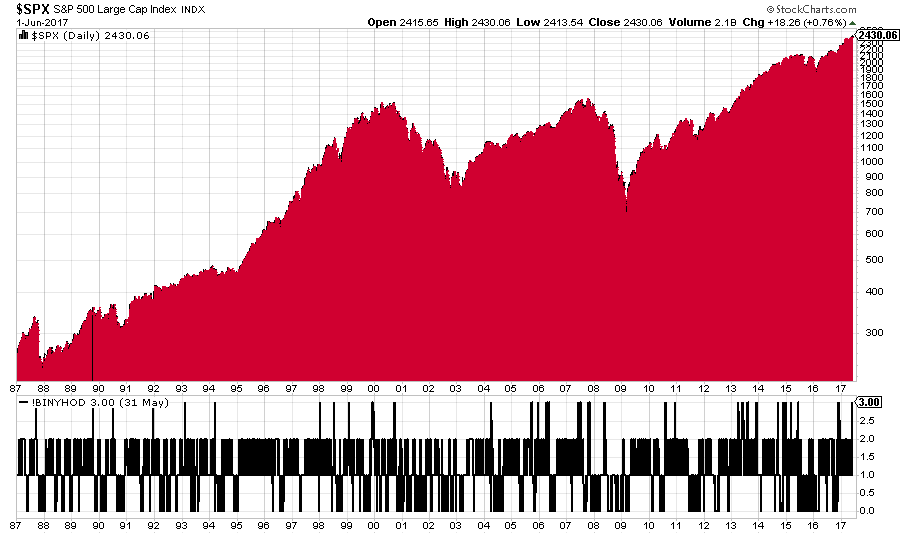

Hindenburg Omen (HO)

Dal 31 Maggio al 22 Giugno si sono verificati ben 6 Hindenburg Omen sui mercati americani e questi entro il 30 settembre potrebbe far iniziare un forte ribasso! Un evento che dal 1986 a oggi quando si è verificato ha visto aumentare sensibilmente la probabilità che si possa verificare un crash sui mercati.

Esiste una probabilità del 28% che dopo 5 (o più) HO si possa assistere a un ribasso superiore al 20%.; una probabilità del 36% che il ribasso possa essere superiore al 10%; una probabilità del 60% che il ribasso possa essere superiore al 5%.

Per quel che riguarda i ribassi verificatisi dopo 5 HO consecutivi, la loro profondità varia dall’1.7% al 47.3%.

Le correlazioni storiche

L’Hindenburg Omen è un indicatore tecnico il cui obiettivo è quello di prevedere i crash dei mercati azionari. Questo indicatore prende il nome dal disastro aereo che coinvolse nel 1937 il grande dirigibile tedesco chiamato Hindenburg.

L’Hindenburg Omen è un insieme di indicatori tecnici che misura “la salute” del mercato, specificatamente il NYSE, per cui quando determinate condizioni sono verificate la probabilità che si verifichi un crash dei mercati finanziari è più alta del normale. Come vedremo nel prossimo paragrafo, l’Omen si è sempre manifestato prima di qualunque chash dei mercati azionari degli ultimi 20 anni. Per una spiegazione molto chiara e concisa di come interpretare questo indicatore, riportiamo un estratto della newsletter di Peter Eliades del 21 Settembre 2005:

La logica su cui si basa questo indicatore è che in condizioni normali di mercato c’è o un numero sostanziale di azioni che stabiliscono nuovi massimi o un gran numero di azioni che stabiliscono nuovi minimi, ma non entrambi. Quando sia il numero di nuovi massimi che di nuovi minimi è grande, allora il mercato sta andando incontro ad un periodo di forte divergenza. Tipicamente questa divergenza non porta a rialzi del mercato. Un mercato in salute richiede che al suo interno ci sia uniformità e non importa a quale direzione essa conduce.

L’indicatore ha predetto con successo un pullback significativo con una probabilità inferiore al 30%, secondo The Wall Street Journal. Tuttavia, ha centrato il crollo del mercato nel 1987 e la crisi finanziaria 2008.

Un grafico che mostra la correlazione tra Hindenburg Omen e S&P500 è mostrato nel grafico seguente.

E’ chiaro che da solo non può essere uno strumento per investire efficientemente sui mercati, ma costituisce un ottimo campanello di allarme.

Vix

Una conferma allo scenario che prevedere un devastante crash nei prossimi mesi l’abbiamo avuta quando abbiamo scoperto che il VIX(altrimenti detto l’indicatore della paura sui mercati) alla chiusura di Giugno ha fatto segnare il suo minimo storico.

Nel grafico seguente sono indicati gli eventi che hanno caratterizzato i massimi e i minimi del VIX. Valori così bassi non ci fanno dormire sonni tranquilli.

Aggiornamenti nel week-end quando avremo le chiusure settimanali e andremo a confrontare il frattale previsionale con le l’andamento reale delle quotazioni.

S&P 500 PE v VIX RATIO

Un altro interessante indicatore che mette in guardia da possibili potenziali crolli dei mercati è il rapporto tra il PE dell’S&P500 e il VIX.

Come si vede dal grafico seguente questo indicatore è su livelli che non si vedevano dal 2007, poco prima che iniziasse la crisi finanziaria che ha portato a crolli sui mercati finanziari di oltre il 50%. In precedenza livelli così importanti erano stati raggiunti anche prima della bolla tecnologica.

Anche in questo caso, così come per l’Hindenburg Omen, si sono verificati letture molto alte di questo indicatore senza che nulla succedesse. Tuttavia, ancora una volta, aumentare il livello di attenzione è cosa buona e giusta.

Qual è la frequenza e l’intensità dei crash sui mercati finanziari?

Le serie storiche ci dicono che i crolli sui mercati finanziari accadono in media ogni 10 anni e hanno una profondità media del 42%.

L’ultimo crollo sui mercati finanziari c’è stato nel 2007-2008.

La decisione di Soros e l’indicatore di Warren Buffett

E’ di questi giorni la notizia che il finanziare George Soros, noto per la sua speculazione contro la lira, abbia investito quasi 2 miliardi di dollari in posizioni short sui mercati USA.

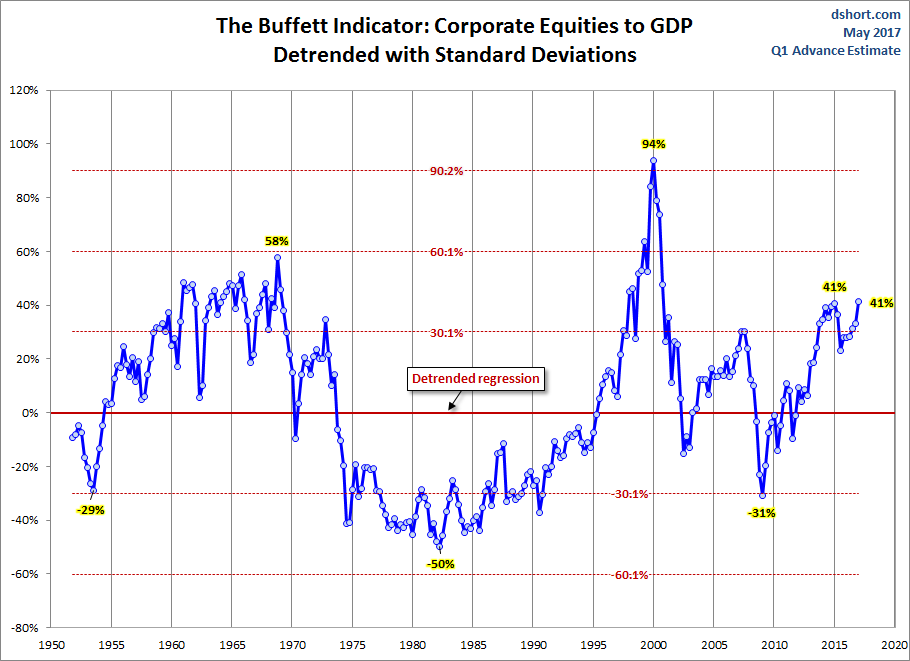

In un’intervista a Fortune del 2001, Warren Buffett (detto anche l’oracolo di Omaha per le sue capacità di realizzare profitti sui mercati finanziari) ha dichiarato che il miglior indicatore per capire lo stato di salute del mercato è il rapporto tra la capitalizzazione della borsa e il prodotto interno lordo, mostrato nella figura seguente.

Come si può notare dal grafico, valutazioni si questo indicatore superiori al 30% hanno sempre anticipato grossi ribassi sui mercati. Fa eccezione il dato del 2015 (anche se poi l’anno è stato di fatto laterale con una variazione annuale inferiore all’1%).

Anche questo indicatore ci mette in guardia da possibili tracolli.

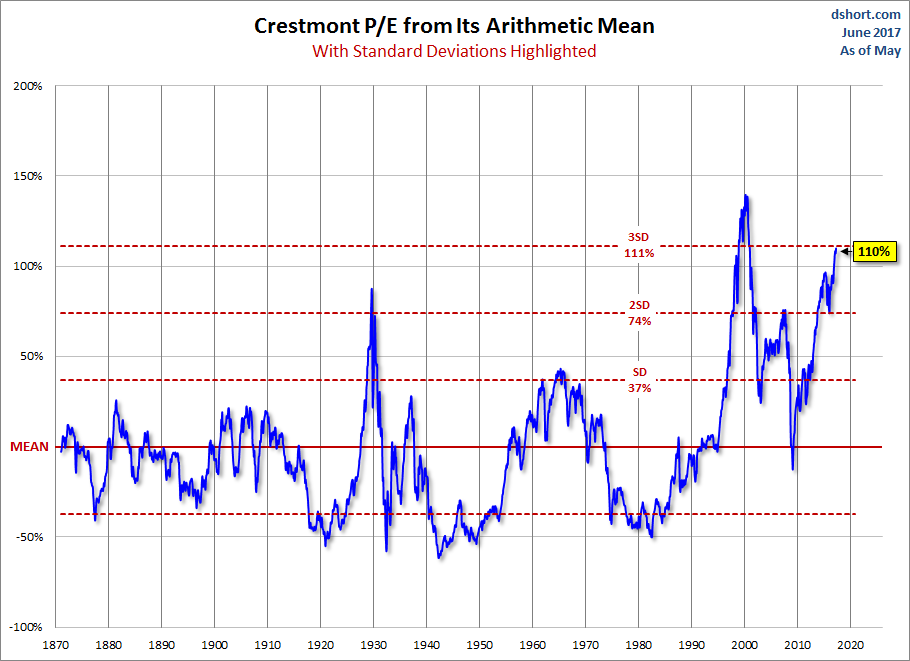

Il Crestmont P/E ratio

Un interessante indicatore per capire lo stato del mercato è il Crestmont P/E ratio che, a parte l’efficacia facilmente verificabile dal grafico, ha il pregio di avere uno storico che parte dal 1870.

Cosa potrebbe accadere sui mercati viste le ultime letture dell’indicatore? Basta dare un’occhiata al grafico e si nota come il crash del 1929, la bolla tecnologica del 2000 e la crisi finanziaria del 2007 sono avvenute tutte quando l’indicatore quotava su questi livelli.

Cosa dicono invece i nostri Indicatori di trend?

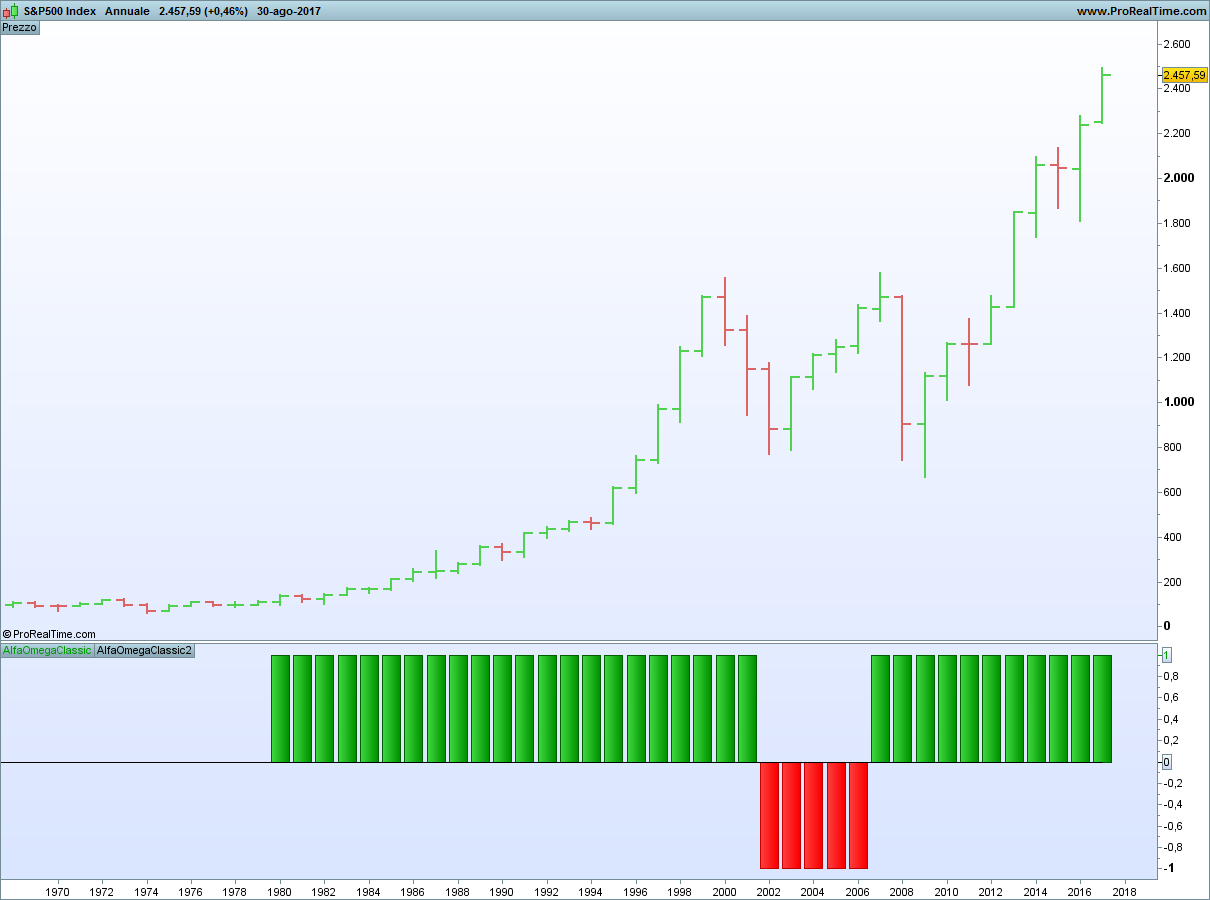

Figura 1 Time Frame mensile alla luce del nostro Indicatore di trend Alfa Omega di ProiezionidiBorsa

Figura 2 Time Frame annuale alla luce del nostro Indicatore di trend Alfa Omega di ProiezionidiBorsa

Il nostro Indicatore di trend continua a non ravvisare pericoli.

Conclusioni

Tutti gli indicatori discussi in precedenza e il nostro frattale previsionale ponderato sulle serie storiche concordano nel metterci in allarme per eventuali ribassi in arrivo.

Ci troviamo quindi in una fase storica in cui i grafici delle quotazioni ci dicono che il rialzo può continuare e gli indicatori macro non correlati alle quotazioni ci mettono in guardia da possibili tracolli.

Gli indizi per un forte ribasso in arrivo ci sono, ma manca ancora la prova incontrovertibile che darebbe ancora più forza agli indizi.

Nella storia più volte abbiamo assistito a distorsioni del genere dove per alcuni anni elementi predittivi sconsigliavano di cavalcare i rialzi dei mercati,

Nel 1996 Alan Greenspan denunciava l’esuberanza irrazionale che pervadeva i listini. Il Dow Jones quotava poco più di 6.000 punti. L’Indice, tranne un ribasso di un paio di mesi nel 1998, continuò a salire fino a 11.750 dell’anno 2000.

Poi tutti conosciamo la storia recente.

Quindi il nostro consiglio è semplice e come già rimarcato moltissime volte in passato nei nostri articoli, le correlazioni storiche e gli Indicatori di sentiment, sono di estrema importanza in quanto ci allertano quando il mercato può trovarsi in condizioni “pericolose” ma tuttavia non possono essere l’unico strumento per investire sui mercati.

Pertanto trend is your friend e pertanto stare Long.

Questa è la nostra view.

Il Dott. Gerardo Marciano è Amministratore di Proiezionidiborsa Holding